乖宝宠物研究报告揭秘:多品牌战略下的全价格覆盖策略

(报告出品方:华福证券)

1 成立二十载,破而后立创自有品牌,迎来高增长

深耕宠物食品赛道,全球经营布局。乖宝宠物于 2006 年设立,初期从事境外宠 物食品代加工,产品销往欧美、日韩等三十多个国家和地区,主要客户包括沃尔玛、 马斯克、品谱等全球大型零售商和知名宠物品牌运营商。2013 年抗生素事件后,为减 少美国等国家关税及非关税贸易限制措施,一方面,公司凭借多年服务海外客户所积 累的生产与研发优势及对行业发展的理解,2013 年其自有品牌“麦富迪”定位中高端 宠物食品,全面进军国内市场,品牌影响力持续上升;另一方面,公司开始全球经营 布局,2015 年设立乖宝泰国,2017 年设立美国乖宝,投资建设海外宠物食品生产线。 国内市场持续扩张,多业务协同发展。公司加大国内市场拓展力度,打通线上线 下全渠道布局,产品持续更新迭代,2018 年推出“麦富迪”高端猫粮“弗列加特”系 列,顺应市场发展方向,重点发力高端猫用食品市场,目前弗列加特已发展为独立品 牌,市场反响良好。2021 年收购美国品牌“Waggin'Train”,持续布局高端宠物食品 市场。2022 年,自有品牌业务营收占比 60.55%,公司目前已经实现境外 OEM/ODM 和 境内自由品牌两条腿走路。

公司股权结构稳定,境内外设多家子公司。公司实际控制人秦华直接持股 45.76%, 通过员工持股平台聊城华聚/聊城华智间接持股 1.88%/0.67%。聊城海昂执行事务合 伙人秦轩昂为秦华之子,与秦华为一致行动人,二人合计持股 55.24%。KKR 为一家全 球性投资公司,持有公司 19.08%股权,为公司第二大股东。公司在境内设立山东海 创、乖宝用品、山东麦富迪等 10 家控股子公司;在境外设立乖宝泰国、乖宝美国、 弗列加特香港 3 家全资子公司,以及美国鲜纯宠物控股孙公司。

核心管理团队行业经验丰富,员工持股平台深度绑定管理层。创始人团队入行于 中国宠物行业发展早期,骨干成员均在公司任职多年。公司副总裁杜士芳市场营销经 验丰富,能有效带领公司自有品牌推广,不断加大国内市场份额;公司副总裁寻兆勇 为高级工程师,负责公司研发中心管理,组织多项技术创新工作,带领公司研发水平 行业领先,为公司国际、国内市场的开发和拓展提供重要技术保障。公司设立聊城华 聚、聊城华智两大员工持股平台,深度绑定公司管理层,增强员工参与感与归属感, 形成稳定性强、积极度高的核心管理团队。

收入规模持续扩张,增长态势明显。2022 公司实现营业收入 33.98 亿元,同比 增长 31.93%,保持高增长态势,4 年 CAGR29.15%;2022 年实现归母净利润 2.67 亿 元,同比高速增长 90.25%,4 年 CAGR56.47%。主要系公司自有品牌麦富迪和 Waggin’Train 销售规模迅速增长,同时伴随国内产能提升,境内 OEM/ODM 业务收入 规模持续增长。2023H1 公司实现营收 20.66 亿元,同增 22.44%,实现归母净利润 2.04 亿元,同增 51.51%。 分产品来看,零食贡献主要营收,主粮占比呈上升趋势。2022 年宠物零食/宠 物主粮/保健品和其他实现营收 19.54/13.88/0.37 亿元,同比增长 19.88%/52.24%/ 102.34%,产品全品类营收实现飞速增长。其中,零食主要为对外出口,2022 年占 比 57.83%,同比下降 5.84pct,主粮主要用于自有品牌,2022 年占比 41.09%,同比 上升 5.46pct,自有品牌中主粮产品占比过半,自有品牌高速成长带动主粮营收随 之增长。

分地区来看,境内业务飞速发展,境外业务稳中有进。2022 年境内/境外实现营 收 20.39/13.40 亿元,同比增长 52.82%/9.33%,境内/境外占比分别为 60.35%/39.6 5%。对于境内市场,公司大力发展“麦富迪”等自有品牌,随着产品知名度和影响力 提升,自有品牌各渠道销售额增加,营收实现大幅度增长。对于境外市场,公司通过 OEM/ODM 向境外客户销售零食及主粮,其中宠物零食销售占比超过 90%,2022 年海外 自有品牌 Waggin’Train 业务实现营收增长,带动境外宠物零食销售额整体增长。 分渠道来看,自有品牌经销渠道中线上渠道贡献主要营收。2022 年自有品牌的 经销渠道中,线上/线下渠道销售金额 8.37/1.96 亿元,同比+37.37%/-3.91%,占比 8 1.07%/18.93%。1)线上分销,通过线上分销商覆盖线上宠物网店,更大范围服务终端 消费者。2)线上代销,代销收入持续增长,主要原因一是代销客户增加,二是公司品 牌影响力提升,原有客户销售额增加。3)线上入仓/线上寄售,线上入仓主要面向京 东自营,线上寄售则主要面向天猫超市合作,线上各渠道销售金额均实现快速增长。 4)线下经销,通过覆盖全国主要城市的宠物食品门店、养殖场和宠物医院等,实现 对最终消费者覆盖,线下经销占比逐年下降,渠道结构发生改变。

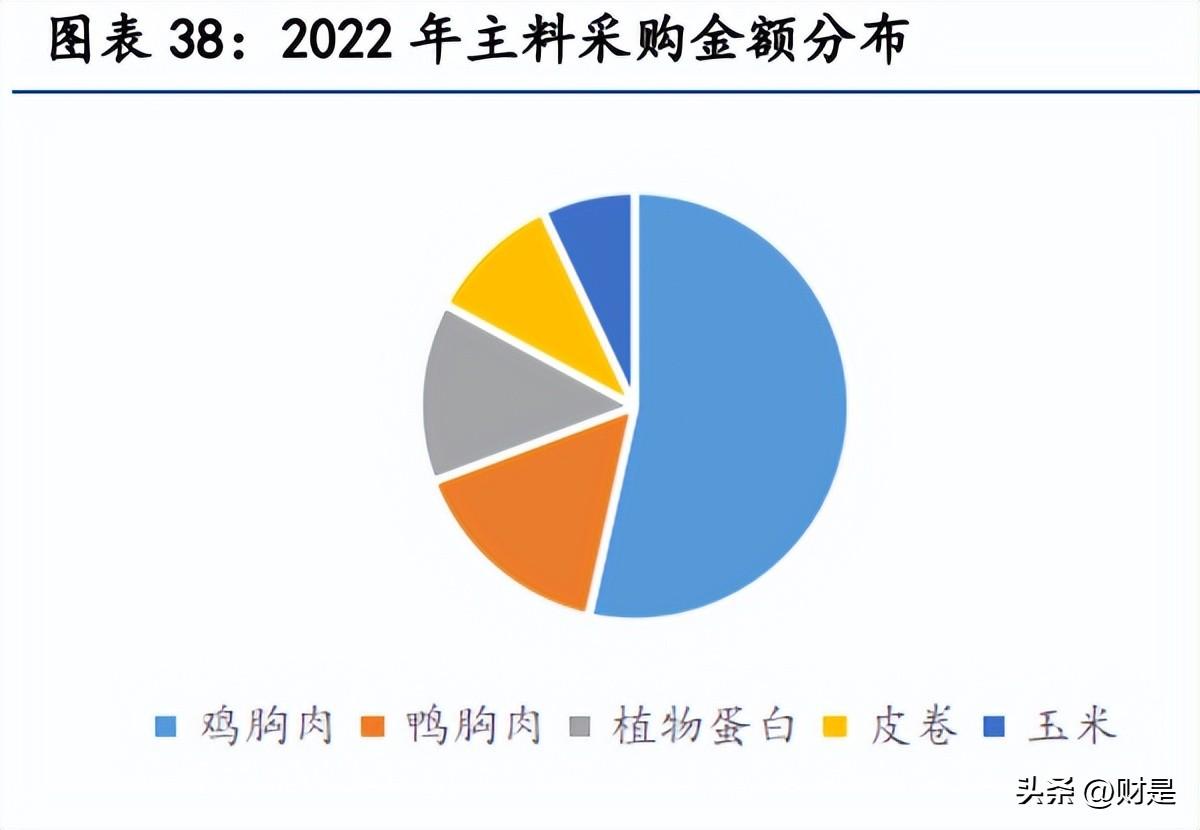

产品端、渠道端齐优化,毛利率提升。2022 年公司毛利率为 32.59%,同比提升 3.81pct。1)产品端,主粮毛利率达 41.92%,同比提升 4.48pct,受益于高毛利率的主粮产品占比同比提升 5.46pct 至 41.09%,拉动整体毛利率水平上行。2)渠道端, 直销渠道毛利率达 58.59%,直销渠道占比 22.07%,同比提升 5.47pct,渠道结构调 整优化,利润提质增效明显。3)原材料端,主要原材料鸡胸肉/鸭胸肉采购价格下降 5.22%/25.99%,成本显著降低,推动毛利向好。2023H1 在多维利好下,毛利率进一步 上行至 34.21%。 费用端,整体控费效果显著,费用率保持稳定。三年内总费用率均保持在 22%左 右,2022 年销售费用率/管理费用率/研发费用率分别为 16.05%/5.20%/2.00%,其中 销售费用率增加 2.23pct,主要系公司持续加大对品牌宣传推广,销售服务费增加。 同时公司注重新配方、新产品及新工艺的研发,研发费用率稳定较高。

自有品牌占比高,毛利率表现领跑同行业。2022 年乖宝宠物产品毛利率普遍高 于行业平均水平,零食/主粮毛利率分别为 30.76%/34.72%,高于同行业平均毛利率 20.56%/19.51%。主要系公司自有品牌业务占比高,且自有品牌中,高毛利的主粮品 类占比较高,公司在产品定价和成本控制方面拥有更多自主权,能够更灵活地调整价 格和提高利润率。

2 宠物行业:它经济出圈,国有品牌大有可为

国外市场发展成熟,产业链完整,美国为宠物经济第一大国。发达国家宠物行业 起步较早,目前市场发展成熟,产业链完整。美国为宠物经济第一大国,据 APPA 数 据,2021 年美国宠物行业市场规模为 1,236 亿美元,同比增长 19.31%,其中宠物食 品约 500 亿美元,占宠物行业总体规模的 40.45%,美国宠物家庭渗透率从 1988 年的 56%提升至 2021 年的 70%。

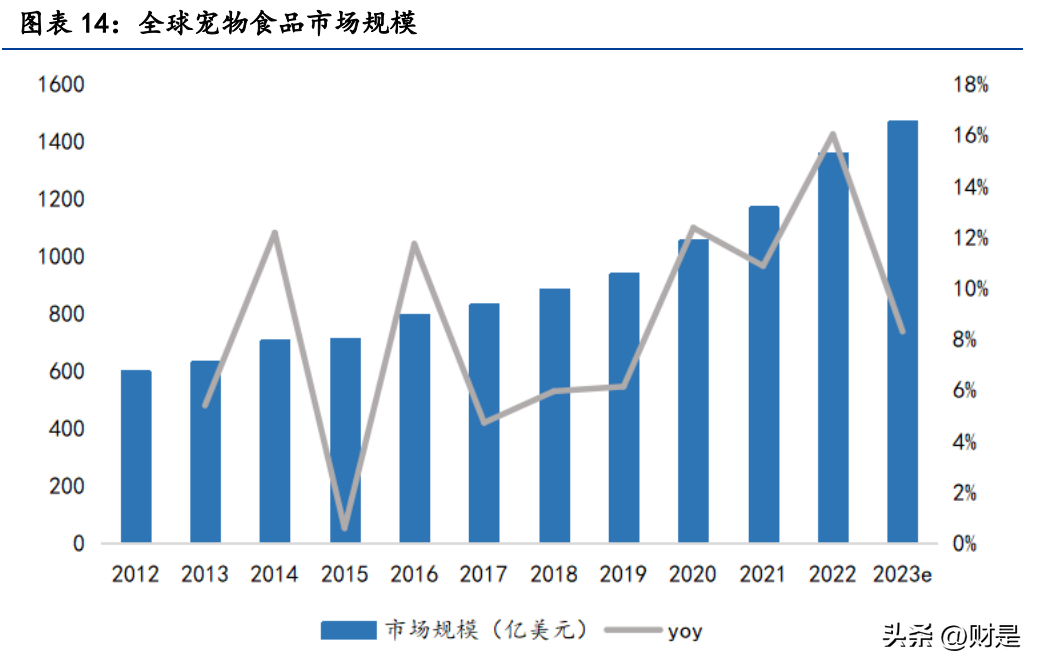

宠物食品刚性需求凸显,全球市场规模快速增长。宠物食品包括宠物主粮、宠物 零食和宠物保健品,从属性上来说,宠物食品贯穿宠物生命周期,具有刚性消费的属 性,复购率高、价格敏感性低、粘性较强。据 Statista 数据,预计 2023 年全球宠物 食品市场规模达到 1,473 亿美元,2012 年至 2023 年 CAGR 为 8.50%。据 APPA、Statista 数据,2021 年美国宠物食品市场规模约为 500 亿美元,10 年 CAGR 为 9.68%,据欧睿 数据,其中 2020 年美国犬用/猫用食品销售总额为 265/107 亿美元,约占美国宠物食 品销售总额的 69.37%/28.01%。

国内市场进入高速发展期,养宠人群快速增长,市场规模稳步上升。1)从养宠 数量的角度,据中国宠物行业白皮书,2022 年我国饲养犬猫的人群数量达到 7,043 万 人,同比增长 2.91%,其中城镇养犬/养猫人数分别为 3,412/3,631 万人,同比变动5.72%/+12.59%,养猫人数首次超过养犬人数。2021 年我国宠物渗透率 18%,与美国、 日本等国相比,渗透率空间充足,同时伴随人口结构变化、陪伴需求提升,我国养宠 渗透率有望持续提升。2)从宠均消费的角度,我国养宠观念从养宠向爱宠过渡,80% 以上的宠主将宠物视作家庭的一份子,同时 Z 世代、高知养宠人群增多,90 后成为 养宠主力,有能力为宠物花钱、愿意为宠物花钱的宠主数量提升,与成熟地区相比, 我国宠均消费有较大提升空间。因此从量价双增的角度,预计未来宠物行业市场规模 将持续稳步上行。

宠物食品是我国最大细分市场,消费端忠诚度低,市场格局分散。据中国宠物行 业白皮书,宠物食品领域占我国宠物行业市场规模比为 50.70%,与全球情况一致,伴 随我国养宠人群增多以及人均收入水平的提升,我国宠物食品行业市场规模在 2022 年达到 1,372 亿元,同比 7.02%,10 年 CAGR 为 24.21%,实现高速增长。从消费端看, 市场格局分散,猫宠主和犬宠主在选择购买主粮品牌时往往“不把鸡蛋装在同一个篮 子中”,青睐主粮品牌≥2 的宠主占比均在 70%以上,品牌忠诚度较低,同时市场壁垒 不高,为国产品牌进入提供了优异机会。

渠道结构调整,线上渠道助宠物食品打破运输半径。宠物食品通过电商渠道,可 以触达更多消费者,实现更多维的营销并且展示更多类的 SKU,同时伴随我国物流体 系的发展打破了传统运输半径,宠食类产品乘我国电商平台发展的红利实现高速成长。 据欧睿数据,2022 年电商渠道占比高达 52%,呈逐年上升趋势。

产能、渠道和研发多方位发力,国产品牌大有可为。随着国内产能、渠道和研发 的持续布局,2021 年犬主粮与零食使用率前 10 的品牌中排名第一的分别为国产品牌 伯纳天纯/麦富迪,占比分别为 22.5%和 35.2%,主粮使用率前十品牌中本土品牌占据 四席,零食使用率前十品牌中国产占据六席,国有品牌拥有较强的消费者触达能力、 持续推新能力和供应链优势,在当前市场快速变换的背景下,中高端市场不再由国外 品牌垄断,国产替代逻辑顺畅。

3 品类全覆盖,营销多渠道,销量行业领先

3.1 品类布局完善,品牌调性升级

品类布局完善,低中高端产品全覆盖。公司主要产品为宠物犬用、猫用主粮及零 食,生产的产品类别包括以烘干鸡肉、鸭肉等为主的宠物零食系列,以肉和果蔬搭配 为主的宠物湿粮系列,以营养配方、天然食材为主的宠物主粮系列,共计三大品类 1300 多个品种。公司全面布局中高低端产线,“麦富迪”产品主要定位于中端市场, “弗列加特”主要定位于高端市场,同时“欢乐宝”等品牌布局大众市场,多线突围 揽获市场份额。 近年随宠物消费不断升级,产品顺应市场更新换代,呈现高端化发展趋势。公司 通过分析下游客户需求,同时在上游研发端突破,解决客户痛点,推出多款爆品产品, 例如公司推出的羊奶肉包系列和 barf 系列,顺应当前市场趋势,成功引爆,同时高 含肉量的弗列加特系列,通过研发端的突破实现含肉量 96%以上,成功对标国际品牌, 受到消费者认可,实现品牌调性升级。

3.2 多渠道营销深化品牌形象,成 Z 世代最受欢迎品牌

三位一体打通全平台营销,自有品牌知名度持续攀升。公司经过多年探索,形成 了“泛娱乐化的品牌营销、多样化的线上平台推广和打造联名产品”三位一体的全平 台营销模式。1)泛娱乐化的品牌营销。公司通过聘请明星代言人、在纪录片、综艺 及影视作品中植入品牌宣传、赞助动物公益活动等方式触达近年来新增的年轻养宠群 体。2)多样化线上平台推广。公司借助多样化的线上营销工具对目标消费者进行产 品推广和品牌宣传,通过运用新媒体平台多种方式进行效果广告的推广,在进行品牌 宣传的同时提升广告直接转化率。3)打造联名产品。与《上新了·故宫》、《朋友请 听好》等综艺节目、《一条狗的使命》电影及《小森生活》手机游戏等多个文娱 IP 合 作打造联名款产品,辐射更多元的消费群体。

经过三位一体的营销推广,公司成为 Z 世代最受欢迎的品牌。据 2022 年宠物行 业白皮书,宠主年轻化趋势显著,90 后宠主已占主导地位,达 55.9%,宠主呈现高学 历、高线级城市、高收入特征。Z 世代群体健康科学养宠观念普遍良好,且拥有强大 的消费能力,随着 Z 世代养宠人数的逐渐增加,及预期其未来收入的上升趋势,预计 Z 世代将成为宠物经济的中坚力量。公司获评 MAT2021 年 Z 世代最受欢迎的宠物食品 品牌,成功抓住 Z 世代消费群体,相当于抓住未来的边际增长点,帮助使公司在市场 中脱颖而出,取得竞争优势。

3.3 品牌粉丝数量庞大,市场成绩亮眼

品牌销量行业领先,多款产品居榜单之首。公司连续多年渠道层面大力度投入, 撬动更多线上运营推广资源,拓展终端客户规模和品牌知名度,实现多品类、多系列 单品的差异化推广。旗下品牌“麦富迪”在各大平台表现突出,京东、天猫、抖音合 计粉丝数和关注量超 1000 万,抖音可爱萌宠用品店铺榜排名第 1,品牌“弗列加特” 定位于高端猫粮产品,发展趋势良好,未来增长潜力较强。

2023 年 618 期间,品牌市场表现成绩亮眼,“麦富迪”天猫品牌成交榜、猫狗食品品牌榜、狗主粮品牌榜、猫/狗零食品牌榜排名第 1。2022 年双十一期间,麦富迪 全网销售额突破 2.81 亿,天猫、抖音、拼多多平台宠物行业排名第 1,京东宠物行 业排名第 2,犬主粮爆款/猫主粮爆款累积销售额 1500 万+/1000 万+。“麦富迪”获 MAT2021 犬猫食品品牌天猫销量榜单行业第一名,同时也成为 MAT2021 最受 Z 世代欢 迎的宠物食品品牌。此外,“麦富迪”获 2022 年亚洲宠物展“年度中国质造大奖”、 “年度经典食品品牌大奖”、第 22 届中国国际宠物水族展览会(CIPS)“中国市场最 活跃本土主粮品牌”等多项荣誉。

3.4 研发端不断精进和推新,强力支撑产品端、营销端持续发力

注重研发丰富产品线,积极布局定制化市场。公司拥有 4 大研发中心、3 个检测 室及 6 个实验室,研发团队把握行业新技术、新工艺的发展趋势与方向。截至 2022 年底,公司在研项目 27 个,已获境内授权专利 288 项,公司建立宠物营养研究中心, 投身于犬猫基础研究,开发适应宠物不同生命阶段营养需求宠物食品。公司“鲜肉瞬 时高温乳化添加技术”的鲜肉添加量可达 70%,居国内领先水平;公司利用冻干技术 开发设计了 96%含肉量的弗列加特全价冻干猫粮、冻干保健品系列食品及冻干零食系 列食品等多种产品,研发端的持续精进丰富了公司产品线,为公司国际、国内市场的 拓展和营销提供了重要的技术保障。此外,公司积极布局定制化市场,建造个性化定制 MES 智能柔性生产线,为客户提供高端的护理粮和处方粮的定制化配方和生产服 务,增强品牌竞争力,也是我国率先进入处方粮的品牌之一。

自有品牌研发和代工业务研发同时推进。高效的产品研发模式是公司自有品牌产 品持续创新的基础。自有品牌研发上,从使用场景出发,深入调研市场需求,基于目 标人群,规划符合特定需求的产品,多部门协同完善产品方案,形成高效的研发模式, 推动自有品牌产品持续创新。OEM/ODM 业务研发上,一方面技术端推进自主研发,通 过新品优势拓展客户资源;另一方面根据客户产品配方、用途、工艺等方面的需求, 打造开发定制化产品。研发端的持续精进和推新,是公司营销及产品推广的强硬支撑, 帮助公司随时跟进市场动向,在激烈的市场竞争中占据新品优势、品质优势。

4 供产销体系全球化,高标准、强产能、广渠道

4.1 原材料采购全球化,供应商准入标准严格

原材料端区位优势明显,采购全球化。公司所在地山东省,是国内农畜产品生产 大省,同时公司与“凤翔肉场”签订战略合作协议,背靠大厂原材料资源丰富,产品 供应充足,同时原材料能 1 小时从产地直供投放到产线中,全程 0-4℃恒温冷链物流 运输,保证原材料“鲜”。此外,公司采取全球优质原材料采购战略,在泰国建设生 产基地,整合当地丰富的白肉资源,提升原材料品质。原材料端借助海内海外区位优 势和公司对“鲜”的把控,可快速响应生产需求,是为 C 端消费者和 B 端客户提供产 品加、质量优的产品的重要保障。

供应商准入标准严格,确保原材料供应商稳定可靠。采购部按照《合格供应商准 入标准》对原材料供应商进行评审,合格供应商将被纳入《合格供应商清单》。公司 与供应商签订合作协议后对供应商连续三次供货质量进行跟踪;采购部每年组织成立 评审小组,综合考虑价格、交期、品质、服务、市场反馈等信息对部分供应商进行评 估。公司完善的采购模式确保原材料供应商的质量和可靠性,推动供应链的高效运作, 为公司的生产和运营提供保障。

4.2 产能利用率高企,募投项目贡献边际增量

产能利用率高,产能持续释放,助推主粮业务迅速突破。伴随公司在建工程“集 团新建车间工程”和“乖宝泰国工厂工程”陆续投产,公司产能持续释放。截止 2022 年,公司主粮/零食产能分别为 12.62/3.96 万吨,零食板块产能利用率保持在 90%+ 左右,主粮板块 2021 年由于新建生产线尚未完全释放产能,产能利用率为 67.4%,但随 2022 年公司主粮产品销量提升,产能利用率再次提升至 82.53%,主粮业务伴随 产能释放和自有品牌成长快速突破。

募投项目贡献边际增量,扩大公司业务规模。公司 2023 年 8 月 16 日于深交所 IPO 上市,募集的资金主要用于:1)宠物食品生产基地扩产建设项目;2)智能仓储 升级项目;3)研发中心升级项目;4)信息化升级建设项目。其中,宠物食品生产基 地扩产建设项目预计建设周期为 18 个月,投产后将形成年产 58,500 吨主粮、3,133 吨零食和 1,230 吨高端保健品的制造能力,预计年销售收入达 9.74 亿元。在产能扩 建之外,仓储设施的优化也是公司供应链优化的重要一环;此外,募投项目的顺利实 施将进一步加强公司的研发和销售实力,推动技术水平升级和新产品推广,丰富研发 技术平台,更好地满足未来市场需求,巩固公司在宠物食品行业的核心竞争力和市场 地位。

4.3 自有品牌多渠道组合发力,布局全球

线上直销规模扩大,发展趋势良好。2022 年直销收入 7.50 亿,同比增长 75.42%, 4 年 CAGR56.15%,直销毛利率 58.59%。公司在天猫和京东渠道运营多年,持续新品 布局,加强整体品牌营销,经营成效良好;此外,持续加大兴趣电商抖音、小红书和快手等渠道费用投入,进行品牌宣传和种草推新,目前流量转化良好且呈快速增长趋 势。在线上购物不断普及的背景下,公司积极把握电商增长机遇,结合自身品牌优势, 线上直销渠道多方位布局,为消费者提供优质产品与服务,市占率不断上升,在细分 市场具有领先的市场地位。 经销稳定增长,线上线下全渠道布局。2022年经销收入10.33亿,同比增长27.04%, 4 年 CAGR29.33%,经销毛利率 37.66%。线上通过经销商在互联网平台分销,线下通 过区域经销商进行销售,线上、线下全渠道销售模式助推用户覆盖与辐射最大化。同 时,公司持续精简经销商数量,减少金额较小的线下经销合作门店,大力发展线上经 销渠道,不断优化渠道结构。

境外渠道布局,合作大型商超销售自有品牌。公司境外采用商超和经销模式销售 自有品牌。其中商超渠道销售 Waggin'Train 品牌,受益于 Waggin'Train 的快速增 长,2022 年商超渠道收入 2.63 亿,同比增长 194.04%,毛利率 26.09%。公司不断拓 展境外销售渠道,合作大型零售连锁商超如沃尔玛及其下属 Sam'sClub、BJsWholesa leClub 等,境外自有品牌销售规模增长迅速。

4.4 OEM/ODM 业务掌握核心客户,整体营收稳步增长

OEM/ODM 业务规模整体稳定增长,境内业务增加明显。公司初期以代工业务起家, 多年来,公司的生产已通过 BRCGS、FSSC22000、FSMA、IFS、GMP 和 HACCP 认证,取 得美国 FDA、加拿大 CFIA 等海外宠物食品消费大国官方机构的认可,产品质量符合 美国、加拿大、日本、欧洲等进口国家和地区质量标准。2022 年 OEM/ODM 业务境外占 比 86.75%,其中宠物零食销售占比超过 90%,主要销往北美、欧洲、日韩等,北美市 场占比最高。 掌握海外核心客户,注重新客户拓展。公司在海外市场深耕多年,采用海外客户 对接、海内外行业展会等渠道积累海外客户资源,主要客户包括大型零售商、宠物食 品品牌运营商和贸易代理商。公司与沃尔玛、斯马克、品谱等国际知名企业建立了合 作关系,其中美国连锁零售巨头沃尔玛为公司第一大客户,主要为其提供烘干类鸡胸 肉和鸭胸肉产品,2022 年对其销售营收占比达 15.29%。

境外 OEM/ODM 收入小幅下降,主要系境外市场通货膨胀,境外客户终端销售下 滑,海外去库存影响。境内 OEM/ODM 业务占比 13.24%,收入增长显著,主要受新客 户销售增加及老客户订单加量双重影响,成为拉动 OEM/ODM 业务整体规模上升的关键 因素。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。「链接」

鲁公网安备37020202370235号

鲁公网安备37020202370235号